Vous trouverez ici des explications qui vous permettront d’y voir plus clair.

Au Canada il existe 2 institutions pour obtenir votre bureau de crédit soit TransUnion et Equifax, n’hésitez pas à obtenir gratuitement votre bureau de crédit en faisant la demande sur leur site internet. Vous pouvez aussi obtenir tous les détails pour comprendre votre dossier de crédit en allant voir le dépliant qui a été mis en ligne par l’Office de la protection aux consommateurs, il est complet et simple à comprendre.

Comment le score de crédit est-il calculé?

Voici les 5 principaux facteurs qui entrent dans le calcul de la cote de crédit :

Voici les 5 principaux facteurs qui entrent dans le calcul de la cote de crédit :

- Historique de paiements (35%)

L’historique de paiements est le facteur le plus important, celui qui permet de déterminer votre solvabilité et vos habitudes de paiements. Tout retard de plus de 30 jours sera noté à votre dossier de crédit et baissera votre score de crédit. Les prêteurs vont bien analyser ce point car ils veulent savoir si vous faites vos paiements en temps, et ce, peu importe le type de crédit.

- Crédit utilisé par rapport au crédit disponible (30%)

Vous avez toujours une limite de crédit disponible pour vos cartes de crédit ou pour vos marges de crédit renouvelables mais vous en utilisez habituellement qu’une partie. Par exemple, vous avez une carte de crédit avec une limite de crédit de 5 000$ et vous avez un solde de 4 000$ vous utilisez 80% du solde disponible donc il y a possibilité que votre score de crédit soit calculé à la baisse car vous utilisez plus de 50% du crédit disponible. Il est important de maintenir une proportion maximale de 30% à 50%, idéalement 35% de la limite de crédit disponible.

- Historique de crédit (15%)

Plus votre historique est long, meilleur sera votre pointage car l’historique de crédit prend compte de votre plus vieux compte jusqu’à votre plus récent, de cette façon les prêteurs peuvent voir que vous être en mesure de gérer des comptes depuis une certaine période.

- Données publiques

Tout problème de recouvrement, faillite, proposition aux consommateurs ou autres renseignements d’ordre publics affecte significativement votre score de crédit. Les prêteurs perçoivent ces dossiers comme étant beaucoup plus à risques. Certains prêteurs sont cependant spécialisés dans le financement alternatif et peuvent aider à rebâtir votre crédit.

- Demande de crédit

Limitez toujours les demandes de crédit que vous faites car celles-ci sont indiquée à votre dossier de crédit et peut affecter votre score de crédit, surtout les demandes de prêt ou de carte de crédit.

Les différentes cotes pour vos comptes

Vous retrouverez sur votre bureau de crédit des cotes variant de 0 à 9 débutants par la lettre R, I, O ou M pour chacune de vos lignes de crédit. Les crédits renouvelables, telle une carte de crédit ou un prêt personnel sera précédé de la lettre R. Dans le cas d’un prêt à tempérament, ça sera un I, une hypothèque un M et finalement pour les marges de crédit ouverte ça sera la lettre O. Voici ce que le chiffre suivant la lettre représente.

- Nouveau dossier pour avoir un classement, crédit autorisé mais sans historique

- Payé en moins de 30 jours

- Paiement en retard entre 31 et 59 jours

- Paiement en retard entre 60 et 89jours

- Paiement en retard entre 90 et 119 jours

- Compte en souffrance de plus de 120 jours de retard mais pas encore coté 9

- Compte payé après une consolidation de dettes à la Cour (dépôt volontaire) ou tout autre arrangement avec un syndic

- Reprises de possession

- Mauvaise créance, placé en recouvrement, introuvable ou faillite

Qu’est-ce qu’un bon score de crédit?

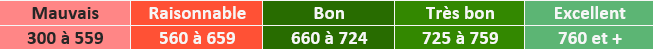

Les scores de crédit varient entre 300 et 900 et permettent aux prêteurs de déterminer votre solvabilité. Voici le détail des différents niveaux :

Points importants à ne pas oublier :

- Deux choses seront très déterminantes pour obtenir un bon score de crédit, votre stabilité de paiement, soyez discipliné et en temps et le bon usage de votre capacité de crédit, attention de ne pas utiliser plus de 50% de votre crédit disponible.

- Quand les prêteurs ou créanciers font l’analyse de votre crédit, ils ne prennent pas juste en compte votre dossier de crédit mais aussi vos revenus, votre stabilité d’emploi, votre stabilité d’adresse et aussi vos capacités de remboursement.

En bref soyez stable et à votre affaire et tout ira bien!